Inventário: o que é como realizar em 2025?

Entenda o processo de inventário, sua importância na partilha de bens após o falecimento, e os principais aspectos legais envolvidos.

O inventário é um processo que ocorre após a morte de uma pessoa. Neste período, além de lidar com todas as questões emocionais, também existem as obrigações jurídicas e patrimoniais.

Quando alguém morre, é necessário organizar e distribuir os bens, direitos e dívidas do falecido entre os herdeiros, respeitando as leis brasileiras e as vontades expressas em um testamento, se houver.

Esse procedimento, chamado de inventário, pode parecer complexo e, muitas vezes, gera dúvidas e preocupações para as famílias envolvidas.

Além de organizar a partilha dos bens, o inventário é fundamental para regularizar a situação patrimonial do falecido, permitindo que os herdeiros possam, por exemplo, vender um imóvel ou transferir veículos.

Sem o inventário, os bens ficam bloqueados e os herdeiros não conseguem exercer plenamente seus direitos sobre a herança.

Assim, é importante que seja feito um levantamento de tudo que o falecido deixou, bem como as dívidas e os bens. Tudo isso vai compor o que chamamos de espólio.

Esse processo é obrigatório para garantir a possibilidade de transferência da herança, além de assegurar que os desejos do falecido sejam respeitados.

O processo de abertura de um inventário pode ser judicial ou extrajudicial, mas independente do tipo, o documento deve ser formulado por um advogado especializado, que irá lhe orientar conforme os detalhes do seu caso.

Neste artigo, vamos explorar todos os aspectos relacionados ao inventário, desde as dúvidas mais simples às mais complexas, para que você possa compreender melhor esse procedimento e garantir que os direitos de todos sejam plenamente respeitados.

Sabemos que questões jurídicas podem gerar dúvidas, e entender seus direitos é essencial para tomar decisões informadas. Em caso de dúvidas sobre o assunto, entre em contato: https://forms.gle/GmG5qjiVa2tpoejf7

Desse modo, pensando em te ajudar, preparamos este artigo no qual você aprenderá:

- O que é fazer um inventário?

- Como funciona um inventário de um falecido?

- Quando é necessário fazer inventário?

- Quais os cuidados devo ter antes de dar entrada no inventário?

- Dados de inventário no Brasil

- Qual a diferença entre inventário judicial e extrajudicial?

- Quanto tempo dura o processo de inventário?

- Quanto tempo tenho para fazer inventário após a morte?

- Qual é o valor de um inventário em 2024?

- Inventariante: quem fica responsável?

- Quem deve pagar as custas do inventário?

- Quais os documentos necessários para o inventário?

- Qual o prazo para dar entrada no inventário?

- Como se faz um inventário de herança?

- O que é um inventário negativo?

- Quando é possível fazer o arrolamento?

- O que acontece quando não se fizer o inventário do falecido?

- Como são calculados os impostos de transmissão causa mortis (ITCMD) no inventário?

- Como é feita a partilha de bens no inventário? E quando há testamento?

- Existem bens que não entram no inventário? Quais são eles?

- Como são tratadas as dívidas do falecido no processo de inventário?

- Como o inventário afeta o direito de herança dos filhos fora do casamento?

- Como resolver conflitos entre herdeiros durante o inventário?

- Como é possível contestar a validade de um testamento durante o inventário?

- Quais são as diferenças entre herança legítima e herança testamentária?

- É possível doar parte dos bens antes do falecimento para evitar o inventário?

- Quais medidas podem ser tomadas para agilizar o processo de inventário?

- Qual o impacto do regime de casamento na partilha de bens no inventário?

- O processo de inventário também considera a união estável?

- Como são divididos os bens adquiridos após a separação de fato, mas antes do divórcio?

- O que é comoriência e como ela afeta a distribuição de uma herança?

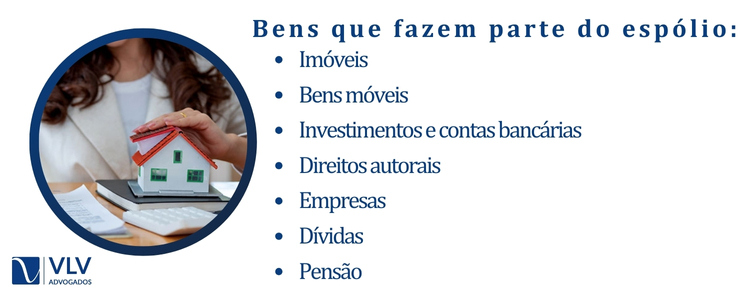

- O que é considerado espólio e quais tipos de bens compreendem o espólio de uma pessoa falecida?

- Como é administrada a receita de bens do espólio, como aluguéis e dividendos, durante o inventário?

- Quando um inventário pode ser reaberto e quais são as razões legais para isso?

- Quais são as consequências de renunciar à herança durante o processo de inventário?

- Posso perder o direito à minha herança?

- É obrigatório advogado para inventário?

- Um recado importante para você!

- Autor

O que é fazer um inventário?

O inventário é uma lista detalhada de todos os bens e posses que uma pessoa ou uma empresa possui em um determinado momento. Isso inclui coisas como imóveis, dinheiro, estoques, equipamentos, veículos e qualquer outro item de valor.

Por exemplo, se uma empresa quiser fazer um inventário de seus ativos, ela vai listar todos os seus produtos em estoque, todos os equipamentos que possui, o dinheiro em caixa e qualquer outro recurso que seja propriedade da empresa.

Basicamente, o inventário é uma maneira de manter um registro organizado e detalhado de tudo que se possui, o que é útil para gerenciar finanças, planejar sucessões ou garantir seguros.

No contexto do direito sucessório, “fazer um inventário” trata do processo jurídico em que se organiza, avalia e divide os bens, direitos e dívidas de uma pessoa falecida.

Quando alguém morre, os herdeiros e/ou parentes precisam passar por um procedimento formal que assegure a correta distribuição dos bens conforme as leis e, se houver, conforme as disposições do testamento deixado pelo falecido.

Sabemos, é claro, que o falecimento de um ente querido é um momento difícil. Contudo, o inventário é um processo obrigatório, portanto, é importante que as pessoas conheçam esse documento e entendam para que serve e como fazê-lo.

Quais os tipos de inventário?

O inventário judicial é obrigatório quando há testamento ou se houver discordância entre os herdeiros. No caso de herdeiros menores de idade ou incapazes, em geral, essa modalidade era obrigatória, mas o Conselho Nacional de Justiça passou a permitir que seja extrajudicial.

Esse tipo de inventário (judicial) é conduzido pelo juiz, que analisará todas as questões relacionadas à partilha, resolvendo possíveis conflitos e garantindo que a divisão seja justa e legal.

O inventário extrajudicial, por outro lado, pode ser feito em cartório, sem a necessidade de um processo na justiça, desde que todos os herdeiros sejam maiores de idade ou que estejam de acordo com a partilha e não haja testamento. Essa modalidade costuma ser mais rápida e menos burocrática.

Após a avaliação e pagamento dos impostos, os bens são formalmente divididos entre os herdeiros, respeitando as leis brasileiras e, se aplicável, as vontades do falecido expressas em testamento.

Essa divisão é documentada em uma escritura pública no caso de inventário extrajudicial, ou em uma sentença judicial no caso de inventário judicial. Esse documento possibilita oficializar a transferência dos bens de um falecido aos seus herdeiros.

Com o inventário finalizado, os herdeiros podem legalmente tomar posse dos bens, vender imóveis, transferir veículos ou realizar qualquer outra operação que envolva os bens herdados.

Em conclusão, “fazer um inventário” é essencial para regularizar a situação dos bens do falecido. Consequentemente, se garante que os herdeiros possam exercer seus direitos de maneira plena e legal por meio dessa regularização.

Assim, este é um processo que, embora possa parecer complicado, é fundamental para assegurar uma transição justa e organizada dos bens para a próxima geração.

Para evitar problemas e garantir que tudo seja feito corretamente, é importante contar com a orientação de um advogado especializado, que pode ajudar a navegar por todas as etapas desse procedimento.

Como funciona um inventário de um falecido?

Quais os cuidados devo ter antes de dar entrada no inventário?

É muito comum que as pessoas fiquem receosas sobre o processo do inventário. Por esse motivo, são várias as dúvidas sobre quais cuidados ter ao dar entrada neste documento.

Bem, é preciso, sim, tomar alguns cuidados para garantir que o processo seja realizado de maneira correta, eficiente e sem complicações futuras!

A preparação adequada para este momento pode evitar erros, disputas entre herdeiros e penalidades legais. Desse modo, vamos citar, aqui, quais são os principais cuidados a serem observados.

Busque orientação jurídica especializada.

O inventário é um processo que envolve muitos detalhes legais e pode ser complexo, especialmente se houver conflitos entre os herdeiros ou questões tributárias envolvidas.

Assim, o primeiro cuidado é contar com a ajuda de um advogado especializado em direito de família e sucessões. Esse profissional é essencial para garantir que todos os procedimentos sejam realizados corretamente e que os direitos dos herdeiros sejam respeitados.

Reúna toda a documentação necessária!

Esse também é um passo fundamental. Você precisa garantir que tenha todos os documentos exigidos para o inventário.

Por exemplo, a certidão de óbito do falecido, documentos pessoais dos herdeiros, testamento, se houver, e documentos que comprovem a propriedade dos bens, como escrituras de imóveis, documentos de veículos, extratos bancários, entre outros.

Ter essa documentação organizada desde o início facilita o processo e evita atrasos.

Escolha o tipo de inventário adequado.

Decida se o inventário será judicial ou extrajudicial. O inventário judicial é necessário quando há discordâncias sobre a partilha ou um testamento. Além disso, é muito comum em casos com herdeiros menores de idade ou incapazes, ainda que não seja mais obrigatório.

Já o inventário extrajudicial, que pode ser feito em cartório, é uma opção mais rápida e simples, disponível quando todos os herdeiros são maiores ou estão de acordo com a partilha e não existe testamento.

A escolha correta do tipo de inventário pode poupar tempo e reduzir custos.

Verifique a existência de testamento.

Se o falecido deixou um testamento, ele precisa ser localizado e validado. O testamento determina como os bens devem ser divididos e pode alterar a forma como o inventário será conduzido.

Certifique-se de que o documento seja apresentado ao cartório ou ao juiz, dependendo do tipo de inventário.

Cuidado na avaliação dos bens!

Todos os bens do falecido precisam ser avaliados para determinar seu valor de mercado. Essa avaliação é essencial para o cálculo do Imposto sobre Transmissão Causa Mortis e Doação (ITCMD).

Avaliações inadequadas ou incorretas podem levar a problemas com a Receita Federal e complicar o processo de partilha.

Entenda as dívidas e obrigações.

Além dos bens, é importante identificar e listar todas as dívidas e obrigações deixadas pelo falecido.

As dívidas devem ser pagas antes que a partilha seja realizada, e isso pode impactar o valor final que cada herdeiro receberá. Saber exatamente quais são as dívidas e como elas serão quitadas é crucial para evitar surpresas desagradáveis durante o processo.

Considere o prazo para abertura do inventário.

No Brasil, o inventário deve ser aberto em até 60 dias após o falecimento na grande maioria dos estados. O descumprimento desse prazo pode resultar em multas e outros custos adicionais para os herdeiros.

Portanto, é importante estar ciente desse prazo (ou qualquer outro) e agir rapidamente para iniciar o processo.

Estabeleça um diálogo aberto entre os herdeiros.

A comunicação clara e aberta entre os herdeiros é fundamental para evitar conflitos e desentendimentos.

Sabemos que nem sempre é simples, no entanto, se todos estiverem cientes do que está acontecendo e das etapas do processo, as chances de disputas diminuem, tornando o inventário mais tranquilo e eficiente.

Planeje financeiramente.

O inventário pode gerar custos, incluindo taxas judiciais ou de cartório, honorários advocatícios e o pagamento de impostos. É importante que os herdeiros estejam preparados financeiramente para cobrir esses custos, que são necessários para concluir o processo, se necessário.

Seguindo esses cuidados, você pode garantir que o processo de inventário ocorra de forma mais tranquila, evitando problemas e assegurando que a partilha dos bens seja justa e legal, conforme as leis brasileiras.

Dados de inventário no Brasil

No Brasil, há um cenário de grande evolução no que se refere à realização de inventários, impulsionada principalmente pela Lei Federal nº 11.441/2007.

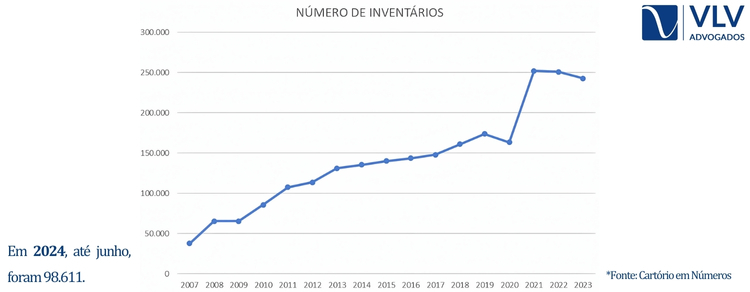

Confira o infográfico de números de inventários extrajudiciais realizados no Brasil ao longo dos anos:

Essa legislação permitiu que, em determinados casos, os herdeiros pudessem optar pelo inventário extrajudicial, que pode ser feito diretamente em cartório. O impacto dessa mudança legislativa foi expressivo, tanto em termos de eficiência quanto de economia de recursos.

Crescimento do número de inventários extrajudiciais

Os dados mostram um crescimento exponencial no número de inventários extrajudiciais desde a promulgação da lei. Em 2007, ano em que a Lei 11.441 entrou em vigor, foram realizados 37.637 inventários extrajudiciais.

Já em 2023, esse número saltou para 242.853, o que representa um aumento significativo ao longo de 16 anos. Além disso, a Associação dos Notários e Registradores do Brasil (Anoreg/BR) contabilizou um total de 2,3 milhões de inventários extrajudiciais realizados desde 2007, demonstrando que esse procedimento passou a ser amplamente adotado em todo o país.

Essa popularização está ligada à rapidez e simplicidade oferecidas pelo inventário extrajudicial.

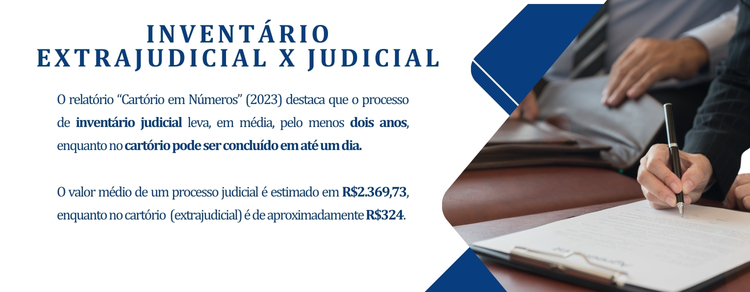

Enquanto o processo judicial tradicional pode levar até dois anos, o extrajudicial pode ser concluído em um único dia! Essa diferença de tempo é um dos maiores atrativos para os herdeiros, que desejam acessar seus direitos de forma mais rápida e eficiente.

Além disso, o custo é outro fator crucial: o processo no Judiciário tem um custo médio de R$2.369,73, enquanto o inventário feito em cartório custa em média R$324. Isso representa uma economia de mais de 85%, tornando o inventário extrajudicial muito mais acessível para grande parte da população.

Veja nosso resumo:

Impacto econômico e eficiência do sistema extrajudicial

Os números fornecidos pela Anoreg indicam que o uso do inventário extrajudicial trouxe uma economia de R$5,6 bilhões desde a implementação da Lei 11.441.

Essa economia resulta da diminuição das etapas processuais no Judiciário, em que a tramitação envolve várias fases, como petição inicial, contestação, réplica, fase probatória, sentença, fase recursal e cumprimento de sentença.

Em contraste, o procedimento em cartório é resolvido em uma única fase, o que reduz significativamente a carga de trabalho do Judiciário e, ao mesmo tempo, poupa os herdeiros de custas processuais elevadas e demoradas.

Essa eficiência, aliada à economia financeira, coloca o inventário extrajudicial como uma alternativa atraente, especialmente para casos que não envolvem litígios ou outros impeditivos que necessitem de intervenção judicial.

Após a pandemia, em 2022, observou-se um recorde de 250.023 inventários extrajudiciais, o que reflete não apenas a demanda reprimida pelo período pandêmico, mas também a confiança e a praticidade do procedimento.

Diferenças regionais no uso do inventário extrajudicial

Outro aspecto relevante da análise é a distribuição regionaldo uso do inventário extrajudicial no Brasil!

O estado de São Paulo lidera o ranking com 880.751 inventários realizados entre 2007 e 2023, seguido pelo Paraná com 265.508 e Rio Grande do Sul com 261.173.

Esses estados parecem ter se beneficiado mais rapidamente da simplificação do procedimento de inventário, possivelmente devido à maior acessibilidade e conscientização da população sobre essa alternativa.

O Rio de Janeiro, por sua vez, registrou 145.701 inventários, um número significativamente menor em comparação com os outros estados mais populosos.

Essa disparidade entre os estados pode ser explicada por fatores diversos, como acesso a cartórios, conscientização dos cidadãos sobre o procedimento e capacidade de implementação da nova legislação pelos serviços notariais de cada região.

O fato de São Paulo estar tão à frente nos números pode refletir a melhor estruturação dos cartórios, maior densidade populacional e uma população mais habituada a utilizar serviços extrajudiciais.

Conclusão

A Lei Federal nº 11.441/2007 trouxe mudanças significativas para o sistema sucessório brasileiro, especialmente no que tange à celeridadee à redução de custos no processo de inventário.

O crescimento exponencial dos inventários extrajudiciais demonstra que essa alternativa se consolidou como uma solução eficiente para a partilha de bens, permitindo que milhões de brasileiros tenham acesso mais rápido a seus direitos.

Com a economia de tempo e dinheiro, o inventário extrajudicial não só desafoga o Judiciário, mas também oferece um procedimento mais simples e menos burocrático para os herdeiros.

Esses dados reforçam a importância de continuar aprimorando o sistema extrajudicial para garantir que cada vez mais brasileiros possam usufruir de seus benefícios de forma rápida, justa e acessível.

Além disso, demonstram que a tendência é aumentar esse número! Em especial, após decisão do Conselho Nacional de Justiça de permitir inventário extrajudicial mesmo com herdeiros menores e incapazes.

Qual a diferença entre inventário judicial e extrajudicial?

A legislação brasileira prevê duas modalidades para realizar o processo de inventário, sendo elas: o inventário judicial e o inventário extrajudicial.

Ambos são procedimentos essenciais para a regularização dos bens de uma pessoa falecida e a transferência desses bens entre seus herdeiros, mas diferem na forma como são realizados e nas condições que os determinam.

Inventário Judicial

Esta é a maneira mais conhecida dentre as formas legais de se fazer um inventário, uma vez que foi o único modo possível durante muito tempo em nosso país. Por sua vez, é o mais tradicional.

Este inventário ocorre na Justiça e pode ser configurado tanto como consensual quanto litigioso.

No consensual mesmo havendo consenso entre todos, o processo deve ser judicial quando o falecido deixou um testamento. Sendo assim, as partes deverão fazer o inventário diante de um juiz, a fim de garantir que os desejos do falecido sejam respeitados e estejam de acordo com a lei.

No litigioso, por sua vez, é o tipo de inventário que ocorre quando não há consenso entre os herdeiros. Ou seja, essa modalidade indepente da presença de testamento, mas acontece por haver conflitos na família.

Assim, a opção pelo inventário judicial pode acontecer a partir destes critérios:

- Existência de testamento;

- Os herdeiros não estão de acordo.

Se algum dos herdeiros for menor de idade ou incapaz, o inventário, em geral, é feito judicialmente. Isso ocorre porque o juiz precisa garantir que os direitos desses herdeiros sejam plenamente respeitados.

Contudo, de acordo com a nova decisão pelo Conselho Nacional de Justiça, já existe a possibilidade de não ser judicial mesmo com a presença de herdeiros menores ou incapazes.

Quando há um testamento, o inventário deve ser processado judicialmente para que o juiz possa validar as disposições testamentárias e assegurar que sejam cumpridas conforme a vontade do falecido.

Se os herdeiros não chegam a um acordo sobre a partilha dos bens, o inventário precisa ser resolvido na justiça. O juiz atuará como mediador e decidirá como os bens devem ser divididos, com base nas leis e nas evidências apresentadas.

Além disso, podemos destacar a condição de dívidas consideráveis ou complexas.

Se o falecido deixou dívidas que precisam ser quitadas antes da partilha dos bens, ou se há complicações envolvendo os credores, o inventário judicial é o caminho apropriado para resolver essas questões de forma transparente e justa.

O inventário judicial tende a ser mais demorado, pois envolve várias etapas processuais, como a citação de todos os herdeiros e credores, a avaliação dos bens, a audiência para resolver possíveis disputas, e a decisão final do juiz.

No entanto, é um procedimento necessário quando há questões mais complexas envolvidas.

Inventário Extrajudicial

O inventário extrajudicial, por outro lado, é uma alternativa mais simples e rápida, que pode ser feita diretamente em um cartório, sem a necessidade de processo judicial.

A Lei 11.441, de 04 de janeiro de 2007 é a responsável por decretar a possibilidade do inventário extrajudicial, modalidade que tem ganhado cada vez mais popularidade devido à sua eficiência.

Esta modalidade tem o objetivo de tornar o inventário mais rápido e menos estressante, além de contribuir para a diminuição da quantidade de processos judiciais.

No entanto, para optar por essa modalidade é preciso seguir alguns requisitos, por exemplo:

- Todos os herdeiros devem estar de acordo com a partilha de bens;

- Não deve existir testamento;

Desse modo, todos os herdeiros devem estar de acordo com a partilha dos bens. Não pode haver disputas ou desacordos sobre como os bens serão divididos.

Não pode haver testamento deixado pelo falecido. Se houver, mesmo que todos os herdeiros estejam de acordo, o inventário deve ser processado judicialmente.

E quanto a presença de herdeiros menores de idade ou incapazes?

O inventário extrajudicial, em geral, é realizado se todos os herdeiros forem maiores de idade e tiverem plena capacidade civil.

No entanto, recentemente, o Conselho Nacional de Justiça (CNJ) autorizou que esse processo seja feito mesmo com menores ou incapazes envolvidos. Neste caso, a única exigência é o consenso entre os herdeiros para o inventário ser registrado em cartório.

Além disso, a resolução do CNJ deixa claro que o procedimento extrajudicial, neste caso, só pode ser realizado desde que a parte ideal de cada bem a que os menores ou incapazes tiverem direito seja garantida.

E a presença do advogado, é obrigatória?

Embora seja feito em cartório, a presença de um advogado é obrigatória para garantir que o procedimento seja conduzido corretamente e que os direitos de todos os envolvidos sejam respeitados. O advogado orienta os herdeiros, prepara a documentação necessária e auxilia na formalização da partilha.

Esse procedimento ocorre no cartório e vocês devem ter todos os documentos necessários em mãos. Após a apresentação dos documentos e o pagamento dos impostos devidos, a partilha dos bens é formalizada através de uma escritura pública, que tem o mesmo valor legal de uma sentença judicial.

Os herdeiros, então, podem tomar posse dos bens de forma imediata, sem a necessidade de passar por um longo processo judicial.

Considerações Finais

Escolher o tipo de inventário depende da situação específica de cada família e das circunstâncias do falecimento.

O inventário judicial é mais apropriado em casos de maior complexidade. Já o inventário extrajudicial é ideal para situações em que todos os herdeiros estão de acordo e desejam um processo mais rápido e simples!

Quanto tempo dura o processo de inventário?

De acordo com o Código de Processo Civil, o inventário judicial deve terminar em até 12 meses após você dar entrada no processo. No entanto, o juiz pode aumentar esse prazo, seja a pedido dos herdeiros ou não.

A legislação afirma que:

Art. 611. O processo de inventário e de partilha deve ser instaurado dentro de 2 (dois) meses, a contar da abertura da sucessão, ultimando-se nos 12 (doze) meses subsequentes, podendo o juiz prorrogar esses prazos, de ofício ou a requerimento da parte.

Ainda assim, não é incomum encontrar inventários judiciais que estão abertos há mais de uma década.

Desse modo, a duração do processo de inventário pode variar bastante a depender de vários fatores. Por exemplo, o tipo escolhido, a complexidade dos bens envolvidos, a existência de dívidas e o nível de acordo entre os herdeiros.

No inventário extrajudicial, realizado em cartório, o processo corre bem mais rápido. Com todos os herdeiros em acordo e sem um testamento, esse processo pode ser concluído em poucos meses!

Em muitos casos, o inventário extrajudicial é finalizado em cerca de dois a seis meses, desde que toda a documentação esteja em ordem e não haja pendências, como dívidas ou questões fiscais a resolver.

Essa rapidez se deve ao fato de que o inventário extrajudicial não depende do trâmite judicial, mas sim da agilidade em reunir documentos, avaliar os bens e pagar os impostos devidos. O tempo também pode ser influenciado pela disponibilidade dos herdeiros e a rapidez com que eles tomam as decisões necessárias.

Já o inventário judicial, que ocorre no âmbito da Justiça, costuma ser mais demorado, como mencionamos.

No inventário judicial, o processo inclui várias etapas que podem atrasar sua conclusão. Entre elas estão a citação de todos os herdeiros e credores, a avaliação dos bens, possíveis disputas sobre a partilha e a necessidade de audiências para resolver questões entre os herdeiros.

Além disso, a carga de trabalho dos tribunais e a complexidade do patrimônio do falecido também influenciam no tempo de conclusão.

Fatores que prolongam o processo

Alguns fatores podem prolongar significativamente o tempo de um inventário, tanto judicial quanto extrajudicial. Vejamos quais são eles!

- Documentação incompleta ou errada: A falta de documentos necessários ou a apresentação de documentos incorretos pode atrasar o processo enquanto se busca a regularização.

- Disputas entre herdeiros: Quando os herdeiros não chegam a um acordo sobre a divisão dos bens, o processo pode se arrastar por anos, especialmente se for necessário recorrer a várias instâncias judiciais.

- Dívidas do falecido: A existência de dívidas pendentes precisa ser resolvida antes da partilha dos bens. A negociação com credores e o pagamento dessas dívidas pode adicionar tempo ao inventário.

- Bens de difícil avaliação: Quando o inventário envolve bens de grande valor ou complexidade, como empresas ou propriedades rurais, a avaliação pode levar mais tempo, retardando a conclusão do processo.

- Questões fiscais: Impostos como o ITCMD precisam ser calculados e pagos antes da partilha. Qualquer atraso na quitação desses tributos pode atrasar o inventário.

Concluindo..

O tempo necessário para concluir um inventário depende muito das circunstâncias específicas de cada caso. Um inventário simples, realizado extrajudicialmente, pode ser resolvido em poucos meses, enquanto um inventário judicial complexo pode levar anos para ser concluído.

Independentemente do tipo de inventário, a chave para acelerar o processo é a organização, a colaboração entre os herdeiros e a orientação de um advogado especializado, que pode guiar a família por todas as etapas e garantir que tudo seja feito de forma correta e eficiente.

Quanto tempo tenho para fazer inventário após a morte?

O prazo para dar entrada no inventário é de 60 dias a partir da data do falecimento, conforme estipulado pela legislação brasileira. Se esse prazo não for respeitado, os herdeiros podem ser penalizados com multas que variam de acordo com a legislação de cada estado.

Além das multas, a demora no início do processo pode gerar complicações na administração dos bens e dificultar a partilha. Mesmo com esse prazo, é importante que o inventário seja iniciado o quanto antes, para garantir a regularização dos bens e evitar disputas entre os herdeiros.

Caso haja algum problema que impeça o cumprimento do prazo, os herdeiros podem buscar auxílio de um advogado para tentar minimizar os impactos legais.

Qual é o valor de um inventário em 2024?

Os custos de um inventário variam conforme cada caso específico, mas incluem despesas obrigatórias como:

Imposto – ITCMD

Quando uma pessoa falece deixando bens, os herdeiros devem se atentar ao pagamento do Imposto sobre Transmissão Causa Mortis e Doação (ITCMD).

Este imposto é aplicável sobre a transferência de quaisquer bens ou direitos decorrentes do óbito do falecido. Por isso, você deverá pagar esse imposto para transferir o patrimônio da pessoa que faleceu para seu nome.

Além disso, lembramos que o valor do ITCMD leva em conta o valor do bem que você quer transferir e varia de estado para estado. Isso ocorre porque a Secretaria da Fazenda de cada estado é a responsável por regular esse imposto.

Então, digamos que você mora na Bahia, por exemplo. Se o valor do espólio estiver entre 100.000,00 a R$ 200.000,00, você deverá pagar 4% do valor do espólio. Contudo, se você morar no Rio de Janeiro, a taxa será de 5%.

Sobre a alíquota, veja o que diz nosso especialista:

Custas processuais

Esse custo se aplica ao inventário judicial. Neste caso, cada estado do país define os valores dos Emolumentos Judiciais, que você deve pagar.

Registros no cartório

Vocês devem arcar com as taxas do cartório para registrar a transmissão das propriedades. Entre em contato com o cartório previamente e busque saber os valores. Porém, geralmente, o advogado vai passar tudo isso detalhado para o cliente.

Emolumentos de cartório

Esse custo é exclusivo do inventário extrajudicial. Ele se refere à edição da escritura pública, quando não há um valor estabelecido, já que este é progressivo, ou seja, varia conforme o valor final do espólio.

Honorários advocatícios

Independentemente da modalidade do inventário, os honorários variam de acordo com o advogado contratado e as tabelas da OAB de cada estado.

Caso não seja possível arcar com esses custos, pode-se buscar isenção de impostos e custas judiciais, considerando a situação financeira e condição dos bens. A Defensoria Pública também pode oferecer assistência jurídica gratuita, mas depende de requisitos específicos.

Fazer um inventário é caro?

Sim, fazer um inventário pode ser caro, pois envolve vários custos, como taxas, honorários advocatícios e impostos. No inventário judicial, as despesas costumam ser maiores devido às custas processuais e ao tempo que o processo pode levar para ser concluído, o que também impacta nos honorários dos advogados. No inventário extrajudicial, apesar de ser mais rápido e direto em cartório, ainda há taxas cartoriais e também a necessidade de contratar um advogado.

Inventariante: quem fica responsável?

O inventariante é a pessoa responsável por administrar o espólio. Ou seja, é a pessoa responsável por conduzir e administrar o processo de inventário, cuidando de todos os bens, direitos e obrigações do falecido até que o processo seja concluído.

Assim, sua assinatura constará no termo de compromisso firmado no processo judicial, perante o juiz.

A função de um inventariante é a de assumir as obrigações resultantes do patrimônio, representá-lo ativamente ou passivamente, e se empenhar para atender determinações advindas do processo, se responsabilizando, também, por guardar e zelar pelo espólio.

Mas como escolher o inventariante? Quem pode ser essa pessoa?

A lei brasileira estabelece uma ordem de preferência para a nomeação do inventariante, conforme o Código de Processo Civil (CPC). Essa ordem é seguida principalmente em inventários judiciais, mas pode servir como guia também em inventários extrajudiciais.

Vejamos qual é essa ordem:

- O cônjuge ou companheiro (viúvo);

- O herdeiro que se achar na posse e na administração do patrimônio geral;

- Qualquer herdeiro, caso nenhum se apresente para administrar o espólio;

- O herdeiro menor, por seu representante legal;

- O testamenteiro, desde que ele seja o responsável por administrar a herança, ou ela esteja distribuída em legados;

- O cessionário do herdeiro ou do legatário;

- O inventariante judicial, se houver;

- Pessoa estranha idônea, quando não houver inventariante judicial.

Quais são as funções e responsabilidades do inventariante?

O inventariante tem uma série de responsabilidades durante o processo de inventário.

Administração dos bens

O inventariante deve cuidar dos bens deixados pelo falecido, preservando-os e garantindo que não haja depreciação ou perda de valor. Isso inclui a administração de imóveis, veículos, contas bancárias e outros ativos.

Pagamento de dívidas

Uma das tarefas do inventariante é identificar e quitar as dívidas deixadas pelo falecido. Ele deve fazer isso com os recursos disponíveis no espólio, ou seja, o conjunto de bens e direitos deixados pelo falecido.

Prestação de contas

O inventariante deve prestar contas de sua administração ao juiz, no caso do inventário judicial, ou aos herdeiros, no caso do inventário extrajudicial. Isso inclui um relatório detalhado de todas as ações tomadas, despesas realizadas e receitas obtidas durante o inventário.

Representação do espólio

O inventariante representa legalmente o espólio em todas as questões judiciais e administrativas. Ele pode, por exemplo, responder a processos em nome do espólio, negociar com credores e assinar documentos relacionados ao inventário.

Realização da partilha

O inventariante tem a responsabilidade de conduzir a partilha dos bens entre os herdeiros, conforme determinado pela lei ou pelo testamento. Ele deve garantir que a divisão seja feita de forma justa e de acordo com as determinações legais.

Desse modo, essa é uma função que exige responsabilidade e dedicação!

A escolha do inventariante pode influenciar diretamente a duração e a tranquilidade do processo de inventário. Um inventariante competente e comprometido pode acelerar o processo e evitar disputas, enquanto um inventariante despreparado ou parcial pode gerar atrasos e conflitos.

Portanto, a escolha do inventariante deve ser feita com cuidado, considerando as habilidades, disponibilidade e, sobretudo, a confiança que essa pessoa inspira nos demais herdeiros.

Quem deve pagar as custas do inventário?

As custas do inventário são todos os gastos necessários para realizar o processo de partilha dos bens de uma pessoa falecida.

Essas despesas incluem taxas judiciais ou de cartório, honorários advocatícios, impostos, e outros custos que possam surgir ao longo do inventário.

Mas quem é o responsável por pagar as custas do inventário?

Em geral, as custas do inventário devem ser pagas com os recursos do espólio, ou seja, com o conjunto de bens e direitos deixados pelo falecido.

Desse modo, o dinheiro, os bens ou outros ativos pertencentes ao falecido são utilizados para cobrir essas despesas antes que os bens sejam divididos entre os herdeiros.

Custas judiciais ou de cartório

As taxas judiciais ou de cartório são uma parte significativa das custas do inventário. No caso do inventário judicial, essas taxas variam de acordo com o valor dos bens e são pagas ao longo do processo, conforme a legislação estadual.

Em alguns casos, o pagamento dessas taxas pode ser parcelado, mas elas devem ser quitadas antes da finalização do inventário.

No inventário extrajudicial, realizado em cartório, as custas também são calculadas com base no valor dos bens inventariados. Esses valores incluem a lavratura da escritura pública de inventário e partilha, além de eventuais emolumentos adicionais.

Impostos

Um dos principais impostos envolvidos no inventário é o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), que deve ser pago para que os bens possam ser legalmente transferidos para os herdeiros.

O ITCMD é calculado com base no valor dos bens e as alíquotas variam de acordo com o estado onde o inventário é realizado. Esse imposto é pago pelos herdeiros, mas, normalmente, os recursos para quitá-lo são retirados do espólio.

Honorários advocatícios

Os honorários do advogado que acompanha o inventário também são uma parte importante das custas.

O valor dos honorários pode variar conforme a complexidade do caso, o número de bens envolvidos e o tempo necessário para concluir o processo.

Em regra, os honorários são pagos pelos herdeiros, mas, com frequência, são retirados do espólio, especialmente se houver liquidez suficiente (dinheiro em contas bancárias ou bens que podem ser facilmente convertidos em dinheiro).

Despesas adicionais

Além das taxas, impostos e honorários, outras despesas podem surgir durante o inventário, como custos com avaliação de bens, certidões, publicações de editais, entre outros. Essas despesas adicionais também devem ser cobertas pelo espólio.

O que fazer se as partes não tiverem dinheiro para fazer o inventário?

Em situações nas quais o espólio não tem recursos suficientes para cobrir as custas do inventário, os herdeiros podem ser chamados a contribuir com os valores necessários. Isso pode acontecer, por exemplo, quando os bens deixados são imóveis ou outros ativos de difícil liquidez.

Nesses casos, os herdeiros podem optar por vender parte dos bens para levantar os recursos necessários ou, se possível, fazer o pagamento com recursos próprios.

Se os herdeiros não tiverem condições de pagar as custas do inventário, é possível solicitar ao juiz o benefício da justiça gratuita, no caso do inventário judicial. Esse benefício, se for concedido, isenta os herdeiros do pagamento de taxas judiciais e pode reduzir significativamente os custos do processo.

Em resumo..

As custas do inventário são, em sua maioria, pagas com os recursos do próprio espólio. Contudo, em algumas situações, os herdeiros podem ser chamados a contribuir com essas despesas.

É importante que todos os envolvidos estejam cientes dessas responsabilidades e que a administração dos custos seja feita de forma transparente e organizada.

Quais os documentos necessários para o inventário?

Após escolher o advogado e decidir a modalidade do inventário (judicial ou extrajudicial), você deve organizar os documentos para a sua abertura.

No entanto, independente da modalidade que você escolher, a relação de documentos indispensáveis é a mesma:

Documentos do falecido:

- Certidão de óbito;

- RG e CPF;

- Certidão de casamento e certidão de pacto antenupcial, ambas atualizadas (na hipótese de casamento);

- Escritura pública de união estável atualizada (na hipótese de união estável);

- Certidão de nascimento atualizada (na hipótese do falecido ser solteiro);

- Certidão de casamento averbada com a declaração de divórcio (na hipótese de divórcio);

- Comprovante de residência do último imóvel;

- Certidão de inexistência de um testamento emitido pelo Colégio Notarial do Brasil;

- Certidões Negativas de débitos com a União, o Estado ou município.

Documentos dos herdeiros:

- RG e CPF;

- Certidão de nascimento atualizada (na hipótese de solteiro, menor ou incapaz);

- Escritura pública de união estável atualizada (na hipótese de união estável);

- Certidão de casamento atualizada (na hipótese de casamento);

- Certidão de casamento averbada com a declaração de divórcio (na hipótese de divórcio).

Documentos dos bens deixados:

Imóveis:

- Escritura;

- Certidão da matrícula atualizada;

- Certidão de ônus reais emitida pelo Cartório de Registro de Imóveis;

- Guia de IPTU ou outro documento do município onde consta o valor estimado do imóvel urbano;

- Certidão negativa de débitos municipais relacionado ao imóvel urbano;

- Certidão negativa de débitos federais relacionado ao imóvel rural emitida pela Secretaria da Receita Federal – Ministério da Fazenda;

- Certificado de Cadastro de Imóvel Rural (CCIR) emitido pelo INCRA.

Bens Móveis, rendas:

- Comprovante de propriedade ou direito;

- Documento de veículos;

- Extratos bancários;

- Notas fiscais de joias e bens, etc.

No geral, estes são os documentos que você precisará. Ainda assim, é importante frisar que cada caso é específico.

Por conta disso, você pode precisar de algum outro documento que não esteja nesta lista, como, por exemplo:

- Testamento;

- Certidão de curatela;

- Outros.

Portanto, é necessário consultar o seu advogado para saber a lista completa e garantir que a documentação esteja correta.

Qual o prazo para dar entrada no inventário?

De acordo com o artigo 983 do Código de Processo Civil, o prazo para iniciar o inventário é de 60 dias após o falecimento do ente querido. Este prazo também se aplica ao pagamento do Imposto sobre Transmissão Causa Mortis e Doações (ITCMD).

No entanto, a legislação que regula os efeitos do atraso do inventário é estadual, portanto, cada estado tem autonomia para definir um prazo.

Assim, é importante que você se informe o mais rápido possível sobre os prazos do seu estado!

É crucial apresentar rapidamente os documentos necessários para começar o inventário e analisar a regularidade dos bens. O descumprimento do prazo resulta em multa, imposta pela Secretaria da Fazenda, cujo valor depende do ITCMD e varia conforme o estado.

Qual a importância do cumprimento do prazo?

Primeiramente, é uma exigência legal que visa garantir que o processo de partilha dos bens seja iniciado de maneira tempestiva, evitando a deterioração ou perda de valor dos bens do falecido.

Além disso, iniciar o inventário dentro do prazo ajuda a evitar conflitos entre os herdeiros e garante que as dívidas do falecido sejam pagas sem atrasos, o que é essencial para a regularização do espólio.

Penalidades por atraso

Se os herdeiros não derem entrada no inventário dentro do prazo, podem ser aplicadas penalidades. A principal penalidade é a multa sobre o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), que é devida ao estado onde o inventário é realizado.

A multa varia conforme a legislação de cada estado, mas geralmente consiste em um percentual adicional sobre o valor do imposto devido, o que pode aumentar significativamente o custo do inventário.

Exceções e justificativas

Em alguns casos, é possível justificar o atraso na abertura do inventário, evitando ou reduzindo a aplicação de multas.

Situações excepcionais, como dificuldades em reunir a documentação necessária, conflitos familiares graves ou a impossibilidade de encontrar todos os herdeiros, podem ser apresentadas ao juiz ou à autoridade fiscal como justificativa.

No entanto, a aceitação dessas justificativas depende da análise de cada caso específico.

Abertura do inventário

A abertura do inventário pode ser feita por qualquer pessoa que tenha interesse na partilha dos bens do falecido, como cônjuges, herdeiros ou credores.

O processo pode ser iniciado de forma judicial, quando há necessidade de intervenção do juiz, ou de forma extrajudicial, em cartório, desde que atendidas as condições para o inventário extrajudicial, como o consenso entre os herdeiros e a ausência de testamento.

Para dar entrada no inventário, é necessário apresentar a certidão de óbito, documentos pessoais dos herdeiros, comprovantes de propriedade dos bens, entre outros documentos. Esses documentos são essenciais para que o processo seja iniciado corretamente e dentro do prazo estabelecido pela lei.

Como se faz um inventário de herança?

Fazer um inventário de herança é um processo essencial para garantir a correta divisão dos bens de uma pessoa falecida entre seus herdeiros.

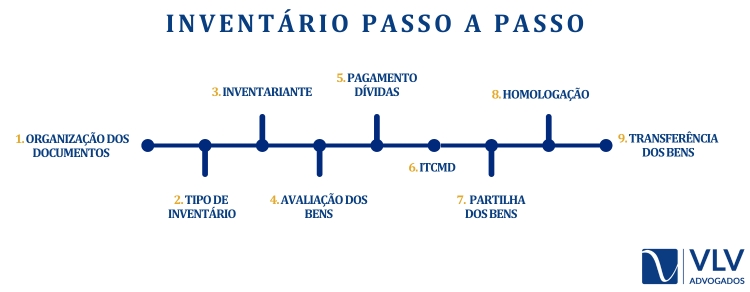

Esse procedimento pode parecer complexo, mas, seguindo um passo a passo claro, é possível conduzir o inventário de maneira organizada e eficiente. Vamos tratar das etapas principais para realizar esse inventário!

Reunir a documentação necessária

O primeiro passo é reunir todos os documentos essenciais para dar entrada no inventário. Ou seja:

- Certidão de óbito do falecido.

- Documentos pessoais dos herdeiros (RG, CPF, certidões de nascimento ou casamento).

- Certidão de casamento ou união estável do falecido, se aplicável.

- Testamento, se houver.

- Documentos que comprovem a propriedade dos bens, como escrituras de imóveis, documentos de veículos, extratos bancários e investimentos.

Ter essa documentação completa e organizada é crucial para evitar atrasos e complicações no processo.

Escolher o tipo de inventário

Após reunir os documentos, é necessário escolher o tipo de inventário. Existem duas modalidades principais:

Inventário judicial

Realizado na Justiça, é obrigatório quando há testamento ou conflitos entre os herdeiros, além de ser comum em casos com herdeiros menores ou incapazes. Esse processo é supervisionado por um juiz.

Inventário Extrajudicial

Feito em cartório, é uma opção mais rápida e simples, permitida quando todos os herdeiros estão de acordo com a partilha e não há testamento. Atualmente, pode ocorrer quando há herdeiros menores ou incapazes também.

A escolha do tipo de inventário depende das circunstâncias do caso específico.

Nomeação do inventariante

O inventariante é a pessoa responsável por administrar o processo de inventário. Ele será o representante legal do espólio, cuidando dos bens, quitando dívidas e conduzindo a partilha.

No inventário judicial, o inventariante é nomeado pelo juiz, seguindo uma ordem de preferência legal, que inclui o cônjuge sobrevivente, herdeiros e testamenteiro. No inventário extrajudicial, os herdeiros podem decidir quem será o inventariante.

Avaliação dos bens

Todos os bens deixados pelo falecido devem ser avaliados para determinar seu valor de mercado.

Essa avaliação é importante para calcular impostos, como o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), que deve ser pago antes da partilha dos bens. A avaliação inclui imóveis, veículos, contas bancárias, investimentos, joias, entre outros ativos.

Pagamento das dívidas

Antes de dividir os bens entre os herdeiros, é necessário identificar e pagar as dívidas deixadas pelo falecido. As dívidas são pagas com os recursos do espólio.

Se o valor dos bens não for suficiente para cobrir todas as dívidas, os herdeiros não são obrigados a usar seus próprios recursos para pagá-las. No entanto, é necessário resolver todas as pendências financeiras antes de prosseguir com a partilha.

Pagamento do ITCMD

O ITCMD é um imposto estadual que incide sobre a herança. Cada estado tem sua própria alíquota e regras para o cálculo desse imposto.

O pagamento do ITCMD é obrigatório para que os bens possam ser transferidos para os herdeiros. Em alguns casos, os herdeiros podem solicitar isenção ou redução do imposto, dependendo da legislação estadual.

Partilha dos bens

Após pagar as dívidas e o ITCMD, os bens do falecido podem ser divididos entre os herdeiros. A partilha é feita de acordo com a lei ou conforme o testamento, se houver.

No inventário judicial, o juiz supervisiona a partilha para garantir que seja justa e conforme a legislação. No inventário extrajudicial, a partilha é formalizada através de uma escritura pública no cartório.

Homologação e finalização

No inventário judicial, após a partilha, o juiz emite uma sentença homologando o acordo de partilha. No inventário extrajudicial, a partilha é formalizada por meio de uma escritura pública, que tem o mesmo valor legal de uma sentença judicial.

Com a homologação ou a escritura pública, o processo de inventário é oficialmente concluído.

Transferência dos bens

A última etapa é a transferência dos bens para os herdeiros.

Isso inclui a atualização de registros, como a transferência de imóveis no cartório de registro de imóveis, a transferência de veículos no Detran, e a liberação de valores em contas bancárias. Somente após essa transferência os herdeiros poderão dispor dos bens herdados.

Enfim.

Realizar um inventário de herança pode ser um processo detalhado, mas seguindo esses passos, é possível garantir que tudo seja feito de maneira correta e dentro da lei.

A assistência de um advogado especializado é fundamental para orientar em cada etapa, garantir que todas as obrigações legais sejam cumpridas e proteger os interesses dos herdeiros. Com organização e o apoio jurídico adequado, o inventário pode ser concluído de forma mais tranquila e eficiente.

O que é um inventário negativo?

O inventário negativo é um procedimento jurídico realizado quando a pessoa falecida não deixa bens ou direitos a serem partilhados entre os herdeiros. Assim, é necessário para declarar oficilamente que o falecido, de fato, não possuía nenhum patrimônio ou possuía patrimônio insuficiente.

Desse modo, essa modalidade obtém três vertentes: a primeira ocorre quando o falecido não deixa nenhum bem. Assim, é necessário que os herdeiros tenham uma declaração judicial ou escritura pública sobre o caso.

A segunda, ocorre quando o de cujus não deixa bem algum, porém deixa algumas dívidas. Nesse caso, os sucessores devem ter uma certidão atestando que não há bens para serem partilhados.

A terceira, por sua vez, ocorre quando há patrimônio, mas este não é suficiente para arcar com as dívidas que ele deixou.

Quando o inventário negativo é necessário?

O inventário negativo é geralmente utilizado em algumas situações específicas, como:

Comprovação de ausência de bens:

Quando um herdeiro, cônjuge ou outra parte interessada precisa comprovar que o falecido não deixou bens. Isso pode ser necessário, por exemplo, para cancelar dívidas, contratos ou encerrar obrigações financeiras.

Liberar o cônjuge sobrevivente:

Em casos de casamento em regime de comunhão de bens, o cônjuge sobrevivente pode precisar de um inventário negativo para provar que os bens existentes são exclusivamente seus e não fazem parte da herança.

Isso pode ser fundamental para realizar a venda de um imóvel, obter um empréstimo ou tomar outras decisões financeiras.

Encerrar contratos e obrigações:

Algumas instituições, como bancos e seguradoras, exigem o inventário negativo para encerrar contas, contratos de seguros ou outras obrigações financeiras do falecido. Sem essa comprovação, pode ser difícil para os herdeiros finalizar esses compromissos.

Evitar disputas futuras:

O inventário negativo também pode ser uma medida preventiva para evitar conflitos futuros entre os herdeiros ou terceiros que possam alegar a existência de bens não declarados. Com o inventário negativo, fica formalizado que não há patrimônio a ser dividido.

Como funciona o inventário negativo?

O processo de inventário negativo é semelhante ao inventário tradicional, mas com algumas diferenças importantes. Ele pode ser realizado de forma judicial ou extrajudicial, dependendo das circunstâncias.

É necessário apresentar documentos que comprovem a ausência de bens, como certidão de óbito, documentos pessoais dos herdeiros e, se possível, certidões negativas de bens emitidas por órgãos públicos.

No inventário negativo judicial, um advogado deve preparar e protocolar uma petição inicial, solicitando ao juiz que declare a inexistência de bens. No caso de inventário negativo extrajudicial, a solicitação é feita diretamente em cartório.

Todos os herdeiros devem concordar e declarar que o falecido não deixou bens ou que os bens deixados são insuficientes para cobrir qualquer dívida ou obrigação.

No inventário negativo judicial, o juiz analisa as informações e, se tudo estiver em ordem, emite uma sentença declarando o inventário negativo. No inventário extrajudicial, o cartório lavra uma escritura pública que formaliza a ausência de bens.

A decisão judicial ou a escritura pública de inventário negativo deve ser registrada nos órgãos competentes, como o registro de imóveis, para garantir a publicidade e evitar futuras reclamações sobre a existência de bens.

Quer saber mais? Assista nosso vídeo!

Qual a importância desse inventário?

O inventário negativo é uma ferramenta importante para proteger os interesses dos herdeiros e do cônjuge sobrevivente.

Ele evita complicações legais e financeiras, proporcionando segurança jurídica para todas as partes envolvidas.

Além disso, é uma forma de documentar oficialmente a situação patrimonial do falecido, o que pode ser essencial em diversas situações, como cancelamento de contratos, liberação de bens do cônjuge e encerramento de obrigações.

Quando é possível fazer o arrolamento?

O chamado “arrolamento” é uma maneira simplificada e mais rápida do inventário. Em geral, é utilizada em situações específicas em que o patrimônio deixado pelo falecido é de menor complexidade ou valor.

Existem dois tipos de arrolamento: o simples e o sumário.

Arrolamento sumário

O arrolamento sumário é uma modalidade de inventário simplificado que pode ser utilizado quando todos os herdeiros são maiores de idade, capazes e estão em pleno acordo quanto à partilha dos bens.

Além disso, o patrimônio do falecido deve ser de pequeno valor, conforme estabelecido pela legislação estadual. Esse tipo de arrolamento é ideal para situações em que os bens a serem partilhados não ultrapassam um determinado limite financeiro, que pode variar de estado para estado.

No arrolamento sumário, o processo é menos burocrático e mais célere. Os herdeiros apresentam uma petição conjunta ao juiz, demonstrando que estão de acordo com a divisão dos bens.

O juiz, então, analisa a documentação e, se tudo estiver correto, homologa a partilha, permitindo que os bens sejam imediatamente transferidos aos herdeiros.

Essa modalidade de arrolamento é particularmente útil quando o patrimônio é composto por poucos bens, como um único imóvel ou veículo, e quando não há disputas entre os herdeiros.

Arrolamento comum

O arrolamento comum, por sua vez, é utilizado em situações em que o valor do patrimônio é maior, mas os herdeiros ainda estão de acordo com a partilha dos bens.

Diferente do arrolamento sumário, o arrolamento comum não tem um limite de valor para os bens a serem partilhados, mas exige que todos os herdeiros sejam maiores e capazes e que haja consenso entre eles.

No arrolamento comum, o procedimento também é mais rápido que o inventário tradicional, mas envolve algumas formalidades adicionais, como a avaliação dos bens e a necessidade de homologação judicial da partilha.

O arrolamento comum é uma alternativa ao inventário judicial em casos onde a simplicidade do processo é vantajosa, mas o valor do patrimônio ou a natureza dos bens exige uma maior formalidade.

Quando é possível optar pelo arrolamento?

A escolha pelo arrolamento, seja ele sumário ou comum, é possível nas seguintes situações:

Consenso entre os herdeiros

Todos os herdeiros devem estar de acordo com a divisão dos bens. Se houver qualquer tipo de discordância ou litígio entre os herdeiros, o arrolamento não pode ser utilizado, sendo necessário o inventário judicial tradicional.

Todos os herdeiros devem ser maiores e capazes

No caso do arrolamento sumário e comum, todos os herdeiros precisam ser maiores de idade e juridicamente capazes. Se houver menores de idade ou incapazes entre os herdeiros, em geral, o inventário deve ser processado judicialmente.

Mas há a possibilidade de ser extrajudicial, caso todos estejam de acordo.

Patrimônio de pequeno valor para o arrolamento sumário

O arrolamento sumário é específico para casos em que o patrimônio deixado pelo falecido é considerado de pequeno valor, conforme definido pela legislação estadual. Cada estado tem um limite financeiro que determina se o arrolamento sumário pode ser aplicado.

Ausência de testamento para o arrolamento sumário

No arrolamento sumário, não pode haver testamento deixado pelo falecido. A existência de um testamento exige um procedimento mais formal para garantir que as vontades do falecido sejam respeitadas.

Vantagens do arrolamento

O arrolamento, tanto o sumário quanto o comum, oferece várias vantagens em relação ao inventário judicial tradicional. Entre elas estão a maior rapidez na conclusão do processo, a redução de custos e a simplificação das formalidades legais.

Essas características tornam o arrolamento uma opção atraente para famílias que desejam resolver a partilha de bens de forma rápida e consensual.

Lembre-se: é essencial contar com a orientação de um advogado especializado para garantir que o procedimento seja conduzido corretamente e que todos os requisitos legais sejam cumpridos.

O que acontece quando não se fizer o inventário do falecido?

Quando o inventário não é feito após o falecimento de uma pessoa, surgem diversas complicações legais e patrimoniais que podem afetar os herdeiros e outras partes envolvidas.

O inventário é o procedimento necessário para a regularização dos bens deixados pelo falecido. Portanto, sua ausência pode gerar uma série de consequências negativas.

Bloqueio e inacessibilidade dos bens

Uma das consequências imediatas de não fazer o inventário é que os bens deixados pelo falecido ficam bloqueados e inacessíveis aos herdeiros.

Isso significa que imóveis, veículos, contas bancárias, investimentos e outros ativos não podem ser transferidos, vendidos ou utilizados pelos herdeiros. Sem o inventário, não há uma formalização legal da transferência de propriedade, o que impede qualquer operação envolvendo esses bens.

Por exemplo, um imóvel não pode ser vendido ou financiado enquanto o inventário não for concluído, pois ele ainda estará registrado em nome do falecido.

Da mesma forma, valores em contas bancárias ficam congelados, impossibilitando o acesso dos herdeiros a esses recursos.

Multas e penalidades

No Brasil, o prazo geral para iniciar o inventário é de 60 dias a partir da data do falecimento.

Se esse prazo ou qualquer outro não for cumprido, os herdeiros estão sujeitos a multas e penalidades, especialmente relacionadas ao Imposto sobre Transmissão Causa Mortis e Doação (ITCMD).

A multa é aplicada sobre o valor do imposto devido e pode variar de acordo com a legislação de cada estado, aumentando os custos do inventário.

Além das multas sobre o ITCMD, a demora ou a ausência do inventário pode resultar em juros e correção monetária sobre as dívidas e obrigações do espólio, aumentando ainda mais o valor a ser pago pelos herdeiros.

Dificuldades na administração e conservação dos bens

Sem o inventário, a administração dos bens do falecido torna-se complicada.

Não há uma pessoa legalmente responsável pela gestão do patrimônio, o que pode levar à deterioração de imóveis, veículos e outros ativos. Bens que necessitam de manutenção, como imóveis, podem sofrer danos devido à falta de cuidado adequado, gerando perdas financeiras para os herdeiros.

Além disso, dívidas e impostos pendentes podem acumular, resultando em execuções fiscais e até na perda de bens por inadimplência.

Isso é especialmente problemático quando o falecido deixa dívidas que precisam ser pagas antes da partilha dos bens.

Conflitos entre herdeiros

A ausência de inventário também pode gerar conflitos entre os herdeiros, especialmente quando há divergências sobre a posse e o uso dos bens.

Sem a formalização da partilha, não há clareza sobre os direitos de cada herdeiro, o que pode levar a disputas judiciais prolongadas e desgastantes.

Esses conflitos podem afetar negativamente as relações familiares e resultam, muitas vezes, em processos judiciais que poderiam ser evitados com a realização do inventário.

Impedimentos legais e implicações fiscais

Outra consequência de não fazer o inventário é que os herdeiros podem enfrentar impedimentos legais para realizar qualquer ato que envolva o patrimônio do falecido.

Além disso, sem a regularização dos bens, os herdeiros podem enfrentar problemas fiscais, como a impossibilidade de declarar os bens recebidos em suas declarações de imposto de renda.

A falta de inventário também pode impactar processos de regularização de documentos e registros, como a transferência de propriedade de imóveis e veículos, gerando complicações adicionais.

Abertura de inventário judicial compulsório

Se o inventário não for iniciado voluntariamente pelos herdeiros, é possível que um credor do falecido ou outra parte interessada solicite a abertura de um inventário judicial compulsório.

Nesse caso, o juiz determinará a abertura do inventário, nomeando um inventariante para administrar o espólio. Essa situação pode gerar custos adicionais e reduzir o controle dos herdeiros sobre o processo de partilha.

Assim, a não realização do inventário pode trazer inúmeras complicações e prejuízos para os herdeiros. Desde a impossibilidade de acesso e uso dos bens até conflitos familiares e problemas legais, as consequências podem ser significativas.

Por isso, é fundamental iniciar o inventário o mais breve possível após o falecimento, garantindo que os bens sejam regularizados e os direitos dos herdeiros sejam protegidos.

Como são calculados os impostos de transmissão causa mortis (ITCMD) no inventário?

O Imposto sobre Transmissão Causa Mortis e Doação (ITCMD) é um tributo estadual que incide sobre a transferência de bens e direitos em decorrência de falecimento ou doação.

No contexto de um inventário, o ITCMD é aplicado sobre a herança recebida pelos herdeiros, sendo uma das principais obrigações fiscais a serem cumpridas antes da partilha dos bens.

Qual a base de cálculo do ITCMD?

A base de cálculo do ITCMD é o valor venal dos bens e direitos transmitidos. O valor venal é o preço de mercado dos bens, que pode ser diferente do valor declarado em documentos fiscais.

No caso de imóveis, por exemplo, o valor venal é geralmente determinado com base na avaliação feita pelo município, que é utilizada para o cálculo do IPTU, ou por uma avaliação específica para o inventário.

Para outros bens, como veículos, contas bancárias, investimentos e outros ativos, são utilizados os valores de mercado ou os saldos existentes na data do falecimento.

Alíquota do ITCMD

A alíquota do ITCMD varia de acordo com o estado onde o inventário é processado, pois cada unidade federativa tem autonomia para definir as regras de cobrança desse imposto.

Em geral, a alíquota do ITCMD varia entre 2% e 8% sobre o valor venal dos bens. Por exemplo, em São Paulo, a alíquota máxima é de 4%, enquanto no Rio de Janeiro pode chegar a 8%.

É importante ressaltar que alguns estados aplicam alíquotas progressivas, que aumentam conforme o valor da herança. Assim, heranças de maior valor podem estar sujeitas a uma alíquota maior de ITCMD.

Isenções e reduções

Alguns estados preveem isenções ou reduções no ITCMD para determinados tipos de bens ou situações. Por exemplo, em alguns estados, a transmissão de imóveis de pequeno valor ou usados como residência única do herdeiro pode estar isenta ou ter a alíquota reduzida.

Também pode haver isenção para a transmissão de certos tipos de investimentos ou contas bancárias de baixo saldo. Cada estado tem suas próprias regras de isenção e redução, por isso é importante verificar a legislação específica do estado onde o inventário está sendo realizado.

Pagamento do ITCMD

O ITCMD deve ser pago antes da conclusão do inventário e da formalização da partilha dos bens.

O pagamento é geralmente realizado em parcela única, mas alguns estados permitem o parcelamento do imposto, dependendo do valor e das condições dos herdeiros. O não pagamento do ITCMD dentro do prazo pode resultar em multas, juros e correção monetária, aumentando o custo final do inventário.

O cálculo do ITCMD é feito com base na declaração dos bens apresentada pelos herdeiros, que é analisada pela Secretaria da Fazenda estadual. Após a análise, a Secretaria emite a guia de pagamento do imposto, que deve ser quitada para que o processo de inventário continue.

Quer entender melhor? Veja nosso vídeo sobre o Imposto de Inventário: Qual a alíquota?

Qual é o procedimento para calcular o ITCMD?

O processo de cálculo do ITCMD geralmente envolve as seguintes etapas:

- Levantamento dos bens e direitos: Todos os bens e direitos do falecido devem ser identificados e avaliados, para que se determine o valor venal de cada um deles.

- Aplicação da alíquota: Com o valor venal determinado, aplica-se a alíquota do ITCMD estabelecida pelo estado. Se houver bens que se enquadram em isenções ou reduções, essas condições devem ser aplicadas no cálculo.

- Emissão da guia de pagamento: A Secretaria da Fazenda estadual, após analisar a declaração dos herdeiros, emite a guia de pagamento do ITCMD, que deve ser quitada dentro do prazo estabelecido.

- Regularização do inventário: Após o pagamento do ITCMD, o inventário pode prosseguir, com a formalização da partilha e a transferência dos bens para os herdeiros.

Desse modo, o cálculo e o pagamento do ITCMD são etapas fundamentais no processo de inventário.

Sabemos que esses valores podem ser bastante confusos! Por esse motivo, ressaltamos a importância da orientação de um advogado para garantir que o cálculo do ITCMD seja feito corretamente, de acordo com as regras do estado onde o inventário está sendo realizado.

Como é feita a partilha de bens no inventário? E quando há testamento?

A partilha de bens no inventário é o processo de divisão do patrimônio deixado pelo falecido entre seus herdeiros. Esse procedimento segue regras estabelecidas pela legislação brasileira e pode variar dependendo da existência ou não de um testamento.

A partilha pode ser feita de forma consensual, quando todos os herdeiros estão de acordo, ou litigiosa, quando há disputas que precisam ser resolvidas pelo Judiciário.

Partilha de bens no inventário sem testamento

Quando não há testamento, a partilha de bens segue as regras da sucessão legítima. Isso significa que a herança é dividida conforme a ordem de vocação hereditária estabelecida pelo Código Civil.

A ordem de sucessão é a seguinte:

- Descendentes (filhos, netos): Eles têm prioridade na herança, dividindo os bens em partes iguais. Se algum descendente já faleceu, sua parte é transmitida aos seus filhos (netos do falecido).

- Cônjuge sobrevivente: O cônjuge tem direito à herança, variando sua parte conforme o regime de bens do casamento. Em muitos casos, o cônjuge concorre com os descendentes, recebendo uma parte igual à deles.

- Ascendentes (pais, avós): Se o falecido não tiver descendentes, a herança é dividida entre os ascendentes. O cônjuge também pode concorrer com os ascendentes, dependendo do regime de bens.

- Colaterais (irmãos, sobrinhos, tios): Na ausência de descendentes, cônjuge e ascendentes, os bens são herdados pelos colaterais, como irmãos, sobrinhos e tios.

A partilha é feita de forma proporcional, respeitando o direito de cada herdeiro de receber sua parte da herança. Em casos de bens indivisíveis, como um único imóvel, os herdeiros podem decidir vender o bem e dividir o valor ou atribuir o bem a um dos herdeiros, com compensação financeira aos demais.

Partilha de bens quando há testamento

Quando há testamento, a partilha dos bens segue as disposições deixadas pelo falecido, desde que respeitados os direitos dos herdeiros necessários (descendentes, ascendentes e cônjuge).

O testamento permite que o falecido disponha livremente de até 50% de seu patrimônio, deixando essa parte para quem desejar, seja um herdeiro necessário, um amigo, uma instituição de caridade, ou qualquer outra pessoa.

A outra metade do patrimônio, chamada de legítima, deve obrigatoriamente ser destinada aos herdeiros necessários, não podendo ser alterada pelo testamento. Ou seja:

- Legítima: Corresponde a 50% dos bens do falecido e deve ser obrigatoriamente destinada aos herdeiros necessários (descendentes, ascendentes ou cônjuge). Mesmo que o testamento disponha de toda a herança, essa parte não pode ser alterada.

- Parte disponível: São os outros 50% do patrimônio que o testador pode dispor livremente. Essa parte pode ser deixada para qualquer pessoa ou entidade, conforme a vontade expressa no testamento.

Procedimento da partilha com testamento

Quando há testamento, o procedimento de partilha começa com a abertura e validação do testamento, que pode ser público, cerrado ou particular. Esse processo é conduzido pelo Judiciário, mesmo que a partilha seja consensual e extrajudicial.

O juiz analisa o testamento, verificando sua validade e autenticidade, e garante que as disposições respeitam a legislação, especialmente os direitos dos herdeiros necessários.

Após a validação do testamento, os bens são divididos conforme as instruções do falecido, observando a reserva da legítima para os herdeiros necessários.

Se houver consenso entre os herdeiros, a partilha é feita amigavelmente, com a formalização por escritura pública em cartório ou homologação pelo juiz, no caso de inventário judicial.

Considerações especiais

Se o testamento incluir disposições que causem prejuízo aos herdeiros necessários, estes podem contestar judicialmente, solicitando a anulação parcial do testamento. Além disso, o inventário pode incluir bens não mencionados no testamento, que serão divididos conforme a sucessão legítima.

Em situações de conflito, como disputas sobre a validade do testamento ou desacordos entre os herdeiros, o processo de partilha pode se tornar litigioso, sendo necessário que o juiz resolva as questões pendentes antes de finalizar a divisão dos bens.

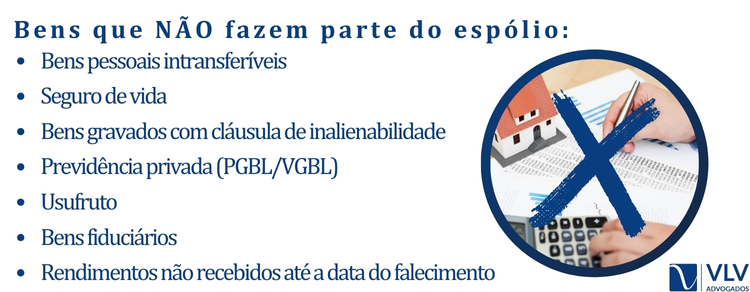

Existem bens que não entram no inventário? Quais são eles?

Sim, existem bens que não entram no inventário. Esses bens são excluídos do processo de partilha porque, por natureza ou por disposição legal, não podem ser considerados como parte do patrimônio que será dividido entre os herdeiros.

A exclusão desses bens do inventário ocorre para proteger interesses específicos ou para respeitar a vontade do falecido em situações pré-determinadas pela lei.

Quais são esses bens?

- Bens Incomunicáveis

São bens que, por força da lei ou de contrato, não se comunicam com o cônjuge ou companheiro. Esses bens não são considerados na partilha de bens comuns e, portanto, não entram no inventário.

Exemplos incluem bens adquiridos antes do casamento em regimes de separação total de bens e bens recebidos por doação ou herança com cláusula de incomunicabilidade.

- Seguro de Vida

Os valores recebidos por meio de seguro de vida não entram no inventário, pois são destinados diretamente aos beneficiários indicados na apólice. Esses valores não fazem parte do espólio e, portanto, não são considerados para a partilha entre os herdeiros.

- Planos de Previdência Privada (PGBL/VGBL)

Dependendo do tipo de plano, os valores acumulados em previdência privada podem ser pagos diretamente aos beneficiários, sem passar pelo inventário.

Planos como VGBL (Vida Gerador de Benefício Livre) e PGBL (Plano Gerador de Benefício Livre) são exemplos onde os valores não integram o espólio e são transferidos diretamente aos beneficiários.

- Bens Gravados com Cláusula de Inalienabilidade, Impenhorabilidade ou Incomunicabilidade

Quando o falecido recebeu um bem com essas cláusulas restritivas, ele não pode ser alienado, penhorado ou partilhado. Essas cláusulas são comumente impostas em doações ou testamentos e protegem o bem de ser considerado no inventário.

- Doações Feitas em Vida com Cláusula de Inalienabilidade ou Impenhorabilidade

Bens que foram doados pelo falecido em vida, com cláusulas de inalienabilidade ou impenhorabilidade, não entram no inventário. Esses bens já foram transferidos para o donatário e, portanto, não fazem parte do espólio.

- Salários, Soldos, Diárias e Pensões Recebidos Após o Falecimento

Quantias recebidas a título de salário, soldo, diárias ou pensões após o falecimento do titular não entram no inventário. Esses valores são pagos diretamente aos dependentes ou cônjuge sobrevivente e são destinados ao sustento imediato dos beneficiários.

- Bens de Uso Pessoal de Pequeno Valor

Bens de uso pessoal do falecido, que não tenham valor significativo, como roupas, objetos pessoais e artigos de higiene, geralmente não entram no inventário. Esses itens são considerados de pouco valor econômico e, por isso, são normalmente deixados de fora da partilha.

- Bens Alheios

Qualquer bem que o falecido possuía, mas que não era de sua propriedade (como bens alugados, arrendados ou emprestados) não entra no inventário, já que ele não tinha a titularidade desses bens.

É importante ressaltar que, em alguns casos, a exclusão de certos bens do inventário pode gerar dúvidas ou controvérsias entre os herdeiros.

Por exemplo, se houver discussão sobre a validade de uma cláusula de inalienabilidade ou sobre a correta designação de beneficiários em seguros de vida, esses assuntos podem precisar de esclarecimento judicial.

Além disso, os herdeiros devem estar cientes de que, embora alguns bens estejam excluídos do inventário, eles ainda podem estar sujeitos a outros procedimentos legais ou fiscais.

Por exemplo, valores recebidos por beneficiários de seguros de vida ou previdência privada podem estar sujeitos a tributação específica, dependendo das regras estaduais ou federais aplicáveis.

Como ficar ciente dos bens incluídos?

Entender quais bens entram e quais não entram no inventário é fundamental para uma partilha justa e legal do patrimônio deixado pelo falecido.

A orientação de um advogado especializado é essencial para garantir que todos os procedimentos sejam realizados corretamente e que os direitos dos herdeiros e beneficiários sejam plenamente respeitados.

O advogado pode ajudar a identificar corretamente os bens que devem ser incluídos no inventário, aqueles que devem ser excluídos, e pode esclarecer quaisquer dúvidas que possam surgir ao longo do processo.

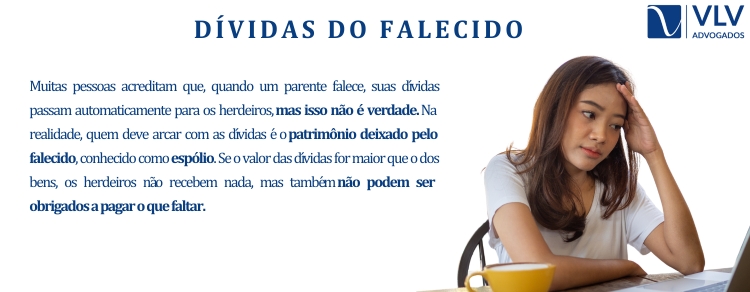

Como são tratadas as dívidas do falecido no processo de inventário?

As dívidas deixadas pelo falecido são um aspecto importante que deve ser tratado durante o processo de inventário. Quando uma pessoa falece, seu patrimônio, que inclui tanto bens quanto dívidas, passa a ser administrado pelo espólio, que é o conjunto de todos os bens, direitos e obrigações deixados por ela.

O inventário, como mencionamos, é o procedimento necessário para a apuração, quitação das dívidas e posterior partilha dos bens entre os herdeiros.

Apuração das Dívidas

Logo no início do inventário, o inventariante, que é a pessoa nomeada para administrar o espólio, deve fazer um levantamento completo das dívidas do falecido. Desse modo, são analisados:

- Dívidas bancárias, como empréstimos e financiamentos.

- Cartões de crédito e outros créditos ao consumo.

- Impostos e taxas em atraso, como IPTU ou IPVA.

- Contas de serviços públicos, como água, luz e telefone.

- Obrigações contratuais, como aluguéis ou prestações de serviços.

- Processos judiciais em andamento que possam resultar em condenações financeiras.

O inventariante deve notificar os credores sobre a abertura do inventário, permitindo que eles apresentem suas reclamações. Todos os credores têm o direito de receber o pagamento das dívidas antes que qualquer partilha dos bens seja feita.

E o pagamento de dívidas?

As dívidas do falecido devem ser pagas com os recursos do espólio, ou seja, utilizando o patrimônio deixado pela pessoa. O pagamento das dívidas ocorre antes da partilha dos bens entre os herdeiros, garantindo que as obrigações sejam quitadas antes de qualquer divisão.

- Uso de Dinheiro Bens do Espólio

Se o espólio tiver dinheiro suficiente em contas bancárias ou aplicações financeiras, esses valores serão utilizados para quitar as dívidas. Se não houver dinheiro suficiente, o inventariante pode precisar vender bens do espólio, como imóveis ou veículos, para pagar os credores.

- Ordem de Pagamento

A lei estabelece uma ordem de pagamento para as dívidas, que deve ser seguida pelo inventariante.

As dívidas trabalhistas, por exemplo, têm prioridade sobre outras dívidas, como empréstimos bancários. Impostos e taxas também têm preferência. Após a quitação dessas obrigações prioritárias, as demais dívidas são pagas na ordem de apresentação.

- Negociação e Acordos

Em alguns casos, o inventariante pode negociar com os credores para obter descontos ou prazos maiores para o pagamento das dívidas. Isso pode ser especialmente útil se o espólio não tiver recursos imediatos para quitar todas as obrigações.

E se o espólio não tiver recursos suficientes?

Se o espólio não tiver recursos suficientes para quitar todas as dívidas, os credores receberão na proporção dos bens disponíveis, respeitando a ordem de preferência. Os herdeiros não são obrigados a pagar as dívidas do falecido com seus próprios recursos.

As dívidas se limitam ao valor dos bens do espólio, o que significa que, se o patrimônio do falecido não for suficiente para cobrir todas as obrigações, os credores podem não receber a totalidade dos valores devidos.

O que fazer com as dívidas do falecido?

Quando uma pessoa falece, as dívidas não desaparecem, mas são tratadas de acordo com o inventário e o patrimônio deixado. Em geral, essas dívidas devem ser quitadas com os bens do falecido antes da divisão da herança. O processo é conduzido pelo inventariante, que administra os bens e as dívidas durante o inventário, com a supervisão de um juiz.

O pagamento das dívidas ocorre da seguinte forma: os bens do falecido são avaliados e utilizados para quitar as obrigações deixadas. Se o patrimônio for suficiente para saldar as dívidas, o que sobrar é distribuído entre os herdeiros.

No entanto, se as dívidas superarem o valor dos bens deixados, os herdeiros não são obrigados a pagar a diferença com o próprio patrimônio, pois a responsabilidade é limitada ao patrimônio do falecido.

Além disso, alguns tipos de dívidas, como financiamentos com cláusula de seguro, podem ser quitadas automaticamente por meio do seguro contratado, desde que previsto no contrato.

Qual é o impacto disso nas heranças?

As dívidas do falecido afetam diretamente o valor que será partilhado entre os herdeiros.